Jak vybrat nejlepší životní pojištění. Pohádky neexistují, ale dobré krytí ano

V tomhle článku se nedozvíte, co je nejlepší životní pojištění na trhu. Ale poradíme vám, jak vyhodnotit, které pojištění je nejlepší právě pro vás. Jak si vybrat pojišťovnu, co všechno si pojistit a proč byste se na to neměli vykašlat?

Znáte ten pocit, kdy dobře víte, že byste měli mít životko, ale stále ho ještě nemáte? Možná jste se ještě nerozhodli, které by bylo to pravé ořechové. Nebo jednoduše nevíte, jak ho nastavit. Sice na to pomyslíte jednou dvakrát za rok, ale ten pocit ve vás hlodá a brání vám v klidném spaní. Máme pár rad, které vám pomůžou konečně udělat rozhodnutí a vybrat pro sebe to nejlepší životní pojištění.

Proč životní pojištění potřebujete

Když si koupíte auto, byt, dovolenou nebo jinou pomíjivou věc, bez mrknutí oka si je pojistíte. Ale co když žijete s rodinou, máte děti nebo prostě někoho blízkého, komu na vás záleží a koho nelze jen tak nahradit? Řada lidí v takových chvílích paradoxně váhá, jestli nebo kdy se pojistit. A v tom je právě ten problém.

Vezmeme to vylučovací metodou. Pojištění rozhodně nepotřebujete, když víte, že:

- jste nesmrtelní,

- jste jediní, kdo ví, která čísla padnou v nejbližším losování Sazky,

- jste jediný dědic strýčka Skrblíka,

- se vaše děti o vás dobře postarají nebo

- se o vás postará stát.

Pokud tušíte, že nic z výše uvedeného nevyjde, čtěte dál.

Jak vypadá ideální pojištění

Mohlo by se zdát, že to nejlepší životní pojištění kryje všechny situace, které vás a vaši rodinu můžou v životě potkat. Odškodní každou virózu i úraz, pokryje náklady vaší domácnosti na 25 let, a ještě k tomu splatí vaši hypotéku. Zní to jako z pohádky, ale bohužel to taky ve světě pohádek zůstane. Životní pojištění není jako „Stolečku, prostři se!“, aby při každé životní krizi vyplatilo nějaké peníze. Takové pojištění by vás navíc měsíčně stálo minimálně tolik co splátka té hypotéky. Ve skutečnosti by se vám vůbec nevyplatilo.

Ideální pojištění je takové, které si můžete dovolit, a přitom vás účinně chrání. Z rodinného rozpočtu neukrojí příliš, ale bude krýt všechny nejzásadnější životní situace. Tedy chvíle, kdy vy nebo rodina přijdete o příjmy kvůli nemoci, invaliditě, úmrtí, případně vážné nemoci. Mrkněte, jak dobře zvolené pojištění pomůže zrovna vám:

Vaše situace |

Proč se pojistit |

Co si pojistit |

Jste single a bez závazků |

Protože když budete marod, vážně nemocní, nebo dokonce invalidní, budou se o vás muset postarat vaši rodiče. Případně budete nuceni využít pomoci někoho jiného (např. asistenta). | Pracovní neschopnost do výše chybějící mzdy, invaliditu do výše trojnásobku ročního platu, smrt pouze do výše nákladů na pohřeb |

Jste student/ka |

Protože kdyby vás potkala invalidita, budou se o vás muset postarat rodiče a na vaše náklady s ní spojené (nákup invalidního vozíku, rehabilitace) mohou padnout jejich celoživotní úspory. Případně se budete muset plně spolehnout pouze na podporu státu. | Invaliditu na pokrytí počátečních nákladů (přibližně 300 až 500 tisíc korun), smrt do výše nákladů na pohřeb |

Jste zaměstnanec nebo zaměstnankyně |

Protože s cca 60% příjmem v rámci nemocenské nelze dlouhodobě platit všechny finanční závazky. Na neschopence můžete být dlouhodobě, což může znamenat velký zásah do vašich příjmů a nastaveného životního standardu. | Pracovní neschopnost od 30. dne (pokud nemáte žádnou rezervu) nebo od 60. dne (pokud rezervu máte); v obou případech se pojistěte přibližně na 40 % svého platu |

Jste OSVČ |

Protože při pracovní neschopnosti nedostanete od státu nic (pokud si neplatíte dobrovolné nemocenské pojištění). | Pracovní neschopnost na 100 % vašeho průměrného měsíčního příjmu; případně na 60 %, pokud si nemocenské pojištění platíte |

Jste jediní, kdo v rodině vydělává |

Protože když rodina dlouhodobě přijde o váš příjem, nebude schopna zaplatit ani nezbytné výdaje. | Pracovní neschopnost do výše chybějícího příjmu, invaliditu a smrt ve výši x-násobku vašeho platu, přičemž x je počet let, které chybí do dospělosti vašeho nejmladšího dítěte |

Jste máma nebo táta od rodiny |

Protože když se vám něco stane, bude váš příjem v rodinném rozpočtu chybět a váš partner bude muset všechny výdaje pokrýt pouze ze svého příjmu. V případě invalidity padne velká část rezervy na úpravu bydlení a vaši rehabilitaci nebo léčení. | Pracovní neschopnost do výše chybějícího příjmu, invaliditu a smrt ve výši x-násobku vašeho platu, přičemž x je počet let, které chybí do dospělosti vašeho nejmladšího dítěte |

Jste samoživitel/ka |

Protože finanční situace vaší rodiny závisí pouze a jenom na vašem příjmu. | Pracovní neschopnost do výše chybějícího příjmu, invaliditu a smrt ve výši x-násobku vašeho platu, přičemž x je počet let, které chybí do dospělosti vašeho nejmladšího dítěte |

Jste nezaměstnaní |

Protože pravděpodobně nemáte peníze nazbyt, a pokud byste se stali invalidními, nebudete mít z čeho zaplatit náklady s tím spojené (nákup invalidního vozíku, úprava bydlení, rehabilitace). | Invaliditu na pokrytí počátečních nákladů (přibližně 300 až 500 tisíc korun), smrt do výše nákladů na pohřeb |

Jste na rodičovské dovolené |

Protože když se vám něco stane a vy se nebudete moct postarat o dítě, váš partner bude muset jít na „ošetřovačku“ (OČR – ošetření člena rodiny). Celá rodina tím přijde o velkou část pravidelného příjmu. | Invaliditu alespoň na pokrytí počátečních nákladů (přibližně 300 až 500 tisíc korun), smrt na 50 % všech nákladů rodiny alespoň do doby, kdy už vaše děti nebudou potřebovat pomoc při běžných věcech, jako je oblékání, umývání a jídlo |

Jste invalida |

Protože ani vám se nemoci či smrt nevyhýbají. Lidé s invaliditou stále mohou pracovat, a tím pádem i přijít o část příjmu při pracovní neschopnosti. | Pracovní neschopnost do výše chybějícího příjmu, smrt alespoň do výše nákladů na pohřeb |

Jste v důchodu |

Protože se může stát, že váš partner na všechny nemoci, útrapy a výdaje zůstane sám, když zemřete. | Pokud již vaše děti nejsou závislé na vašem příjmu, postačí pojištění smrti; pojistěte se tak, aby váš partner zvládl všechny závazky pouze se svým příjmem a vdovským/vdoveckým důchodem |

Jste sirotek |

Protože pokud nemáte nikoho, kdo by vám pomohl platit pravidelné výdaje, jste odkázáni pouze na svůj příjem a rezervy. | Pracovní neschopnost do výše chybějícího příjmu, invaliditu alespoň na počáteční náklady s ní spojené (přibližně 300 až 500 tisíc korun), smrt alespoň do výše nákladů na pohřeb |

Jste majitel/ka společnosti |

Protože plnění v případě své smrti můžete odkázat i právnické osobě. Například proto, že chcete, aby měla prostředky na další provoz, i když tu už nebudete. | Smrt na částku podle vaší volby |

Máte hypotéku nebo úvěry |

Protože úvěry se musí splácet, i když jste marod, invalidní nebo po smrti. Nechcete přece, aby vaši blízcí přišli o střechu nad hlavou. | Invaliditu a smrt na pojistnou částku, která odpovídá výši úvěru a klesá každý měsíc (spolu s nesplacenou jistinou úvěru) |

Jak se pojistit dobře a levně

Zamyslete se nad tím, jak byste zmíněné situace zvládli s tím, co dnes máte. Pokud nemáte žádnou rezervu, sjednejte si pojištění pracovní neschopnosti s co nejkratší karenční dobou – to je doba, po které začne pojišťovna vyplácet plnění. S invaliditou II. a III. stupně pak pokryjete ty nejzávažnější nemoci. Pokud se ale živíte rukama nebo byste své povolání nemohli vykonávat ani s nižším stupněm poškození těla, sjednejte si pojištění pro všechny tři stupně invalidity. Pojištění smrti je povinnou položkou každého životního pojištění. Proto si ho musíte sjednat, ale částku upravte tak, abyste pokryli to nezbytné. Jak vypočítat ideální částky, zjistíte v našem článku o nastavení životka.

A ještě tři tipy, jak si pojištění zlevnit:

1. Sjednejte si ho, dokud jste mladí – jinými slovy když jste ještě zdrávi, s ideální hmotností, bez pestré historie ve zdravotní kartě.

2. Pojistěte jen to nejnutnější, ale zároveň nejzávažnější.

3. Sjednejte si pojištění, které ocení, když se o sebe staráte. Ušetříte, a ještě tak snižujete riziko vzniku nemocí, zkracujete dobu léčení úrazů a předcházíte civilizačním chorobám.

Jak vybrat tu správnou pojišťovnu?

Pojistné produkty jednotlivých pojišťoven jsou hodně podobné. Abyste poznali, v čem se liší, zkontrolujte v pojistných podmínkách u každého rizika přinejmenším definici pojistné události a výluky. Tak získáte aspoň základní srovnání.

Pozor si určitě dejte na sazebník poplatků. Volte pojišťovnu, která si neúčtuje žádné poplatky za změnu pojištění nebo jeho ukončení. Ptejte se také, jak můžete změny pojištění nebo jeho ukončení provést. Ideální je, když můžete všechno vyřešit online. Dnes už má málokdo čas a chuť navštěvovat pobočky pojišťovny nebo vysedávat s poradcem na kafi.

Je pojištění s výhodami opravdu výhodné?

Možná přemýšlíte, jestli zvolit investiční, nebo rizikové životní pojištění. Myslete na to, že hlavním úkolem pojištění je pomoci vám v těžké situaci. To znamená krýt rizika. Pokud je životní pojištění spojené s investováním, jsou to v podstatě dva produkty v sobě – pojištění a investice. Část zaplaceného pojistného sice můžete zohlednit v daňovém přiznání, ale dobře si spočítejte, kolik tím na daních uspoříte a jestli je to skutečně výhoda.

Náš tip: Pokud chcete z pojištění dostat něco zpět, hýbejte se, pečujte o sebe a Mutumutu vám každého čtvrt roku vrátí část zaplaceného pojistného přímo na váš bankovní účet. Vyplatí se to. Tak třeba u pojištění za 600 Kč měsíčně můžete dostat zpátky až 2160 korun za rok.

Takže kde a jak si pojištění sjednat?

V podstatě máte tři možnosti.

1. Obejít všechny pobočky pojišťoven, nechat si spočítat nabídku, doptat se na detaily a pak si je doma srovnat.

2. Oslovit pojišťováka, který vám připraví tři nabídky, ale pouze od pojišťoven, se kterými spolupracuje. Ujistěte se, že mu jde o to, aby byl pokrytý váš příjem, ne ten jeho.

3. Využít srovnávače pojištění, které vám také srovnají nabídky pojišťoven, ale pouze těch, se kterými spolupracují.

4. Sjednat si pojištění online. Dnes můžete celou pojistnou smlouvu sjednat online u pojištění Mutumutu od Komerční pojišťovny, u pojištění Flexi od Kooperativy nebo u životního pojištění od Uniqa na klik.cz. U Generali České pojišťovny nebo u pojištění Simplea se zatím plně online nepojistíte, ale můžete si na webu aspoň spočítat cenu.

Chcete mít opravdu srovnání?

Pokud jste analytický typ a máte dostatek času, můžete zkombinovat všechny tři možnosti. Můžete si taky načíst recenze nebo se doptat na zkušenosti svých známých a všechno porovnat. Nebo nám své nabídky pošlete a my je zkontrolujeme za vás.

Na co si ještě dát pozor

Nic než pravdu

Abyste mohli být pojištění, musíte vyplnit zdravotní dotazník. Odpovídejte upřímně. Nejde o soutěž krásy, ale o váš život. Takový, jaký je, se všemi nemocemi, vadami, jizvami, vysokým BMI nebo kouřením. Když se vám něco stane a pojišťovna zjistí, že jste při sjednávání některý údaj (záměrně nebo omylem) neuvedli, může vám odmítnout vyplatit peníze. A přece nechcete dvacet let platit za pojištění, které vám pak v těžké situaci nepomůže.

Pojištění na míru

Pokud holdujete například trailům v lese, skialpinismu nebo děláte dobrovolného hasiče, ujistěte se, že i tyto situace vaše pojištění kryje. Nejde jen o rizikové sporty a povolání, ale o všechny nestandardní situace. Chováte doma aligátory? Ujistěte se, že plnění dostanete i v případě, že vám jeden z nich ukousne ruku.

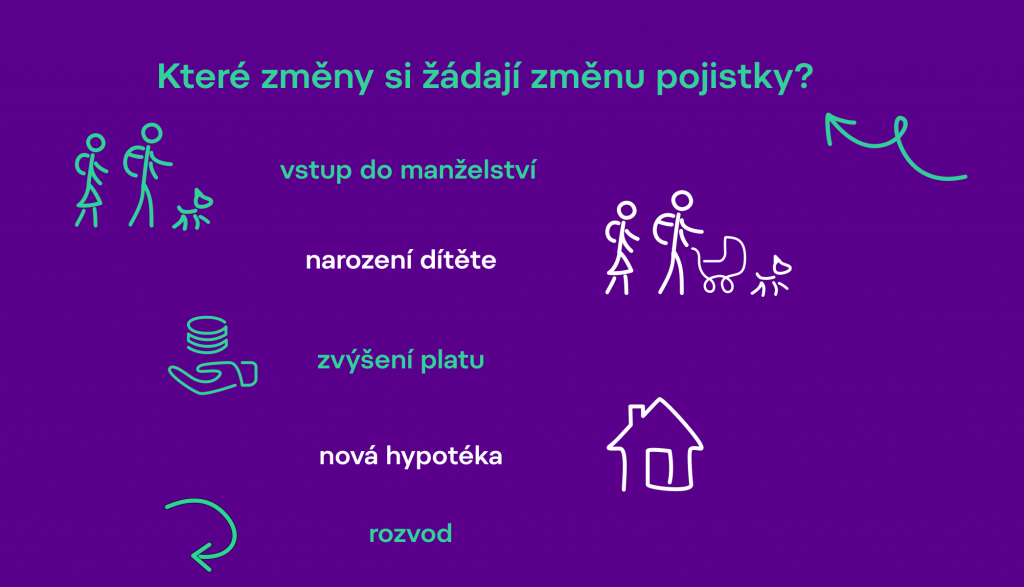

Změny v životě i v pojistce

Nejlepší pojištění je takové, které se mění tak, jak se mění váš život. Zde jsou nejzásadnější životní události, při kterých byste změnu pojištění měli zvážit:

A teď je už konec všem výmluvám a prokrastinaci. Teď už víte, jak na to. Pokud vám záleží na vašich blízkých a jejich budoucnosti, pojistěte se. A nebojte se, že uděláte chybu. Vaše pojistka nebude vytesaaná do kamene. Kdykoli ji můžete upravit, doplnit nebo přizpůsobit. Vaši blízcí to určitě ocení, ale hlavně: budete mít hotovo, úkol splněn a můžete si užívat ten klid v duši.

Rádi byste se ještě na něco doptali? Nebo si už už chcete sjednat životní pojištění, ale nejste si jistí některým krokem v procesu? Bez obav se obraťte na naše specialisty zákaznické péče. Se vším vám poradí – od toho jsou tady.